アパート経営でよくある代表的なトラブル5つを紹介します。よくあるトラブルは事前に対策することで、その多くを回避できます。また、アパート経営のキャッシュフローについても解説します。黒字経営のために資金の流れを確認しておきましょう。事前によく計画を練れば、アパート経営の成功率は高まります。

■「アパート経営は失敗する」と言われてしまう理由の多くは、準備不足にあり

アパート経営は、事前によくあるトラブルや、お金の流れについて把握しておくことで、リスクを最小限に抑えた安定経営を行うことができます。

土地活用、資産運用を始めようとする際、周囲の人たちから「やらないほうがいい」「失敗する」と止められることがあるのは、その人たちは、アパート経営に失敗して借金を抱えた事例や、自己破産した事例を知っているからでしょう。

しかし、そうした失敗の多くは、悪徳業者に引っかかるなど、アパート経営で発生しがちなトラブルについて知識が不足していたり、資金繰りについての算段が甘かったりと、多くは事前によく調べ、計画を練っておくことで防げるものです。

もちろん、近年多発している自然災害や、世界的な感染症の蔓延など、予測が難しい理由によりアパート経営が危機に陥ることはあります。しかし、不動産に限らず、どんな資産運用についても、リターンを期待できるものには、完全にノーリスクというものはありません。事前に予測可能なトラブルと、お金の基本的なキャッシュフローについて学ぶことで、リスクを引き下げることができます。

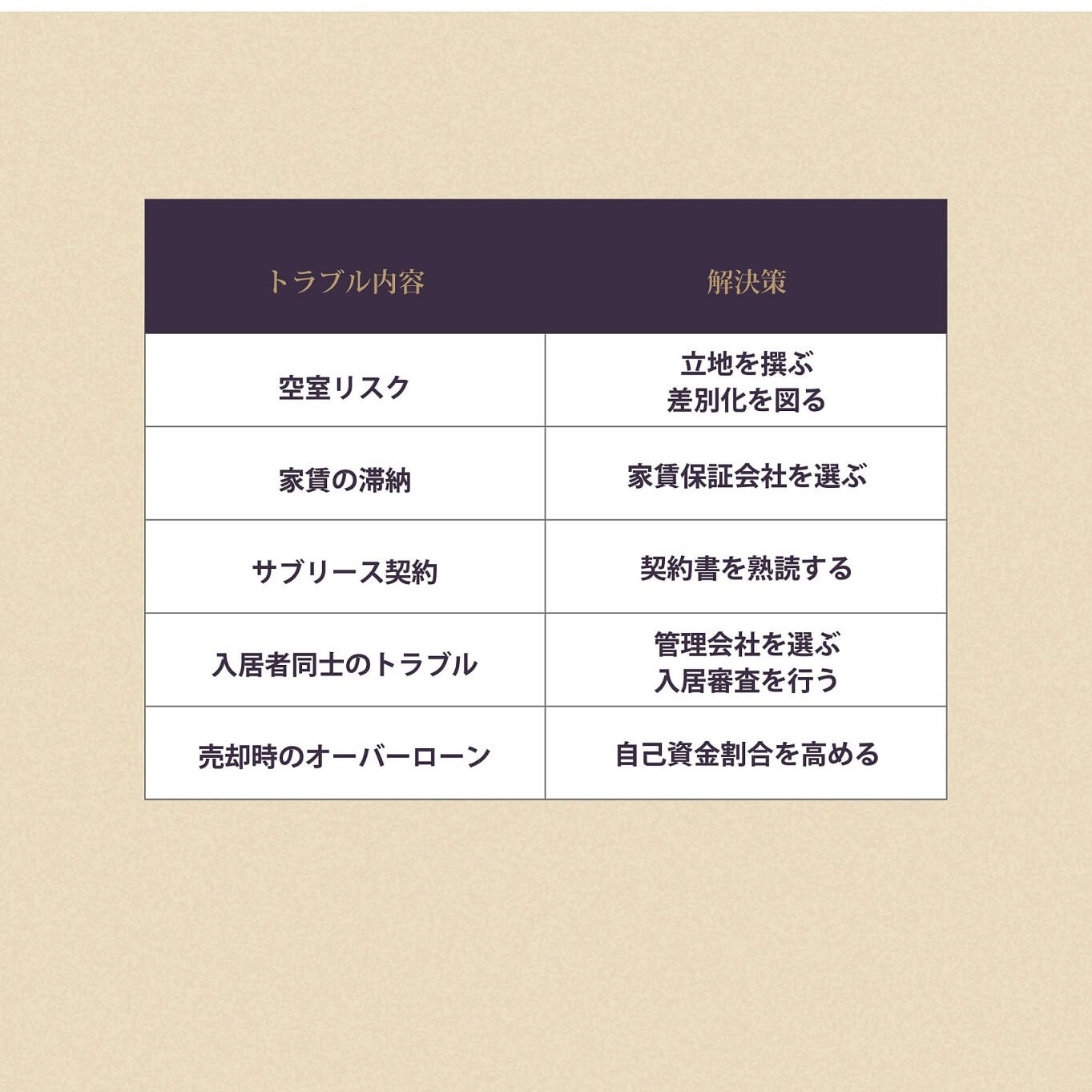

■アパート経営でありがちな5つのトラブルと解決策

アパート経営における代表的なトラブルとして、「空室リスク」「家賃の滞納」「悪質業者とのサブリース契約」「入居者同士のトラブル」「売却時のオーバーローン」の5つをご紹介します。いずれも、代表的な事例を頭に入れてアパート経営の計画を立てておくことで、ある程度までリスクを回避できます。

【空室が多く赤字経営に転落】

アパート経営でもっとも代表的で、深刻な問題が「空室」です。お金をかけてどんなに立派なアパートを建てたとしても、入居者がいなければ1円もリターンを得られません。しかし、計画や準備の段階で空室リスク対策をしておけば、ある程度は空室リスクを回避できます。空室が生じるパターンは主に3つあります。

・立地による空室

賃貸物件の需要の少ない土地にアパートを建てても、入居者は見込めません。少子高齢化で人口減少が見込まれる現在、立地の問題は特にシビアです。基本的には、人気の高い都市部の駅から徒歩10分程度までの土地がアパートに適しています。

新型コロナウイルスにより、過度な人口密集の弊害が叫ばれ、加えて、リモートワークの普及により、地方への人口流出の動きが予想されています。このため、現在はアパート需要の低い土地でも、将来的には一定の入居者が見込めるケースも考えられます。

しかし、将来、人口がどの程度都市から地方に流れていくか、また、どのような土地が新天地として好まれるかは、見極めが難しく、コロナ後の需要を見越してアパートを建てるのはギャンブル性が高くなります。見通しに自信がある場合はともかく、そうでない場合は、従来のセオリーに従った立地選びが無難でしょう。

・競合による空室

アパート需要の見込める土地の場合、警戒したいのは、より駅に近いなど、条件の良い土地に新しいアパートが建って、入居者がそちらに吸われる事態です。人口が増える見込みがあるエリアならばそれほど大きな問題にはならないのですが、人口が減っていく見込みがある場合、競合相手の登場は空室率に直結します。

可能であれば、「見晴らしがよい」「構造が強固」「デザイナーズアパートである」など、他と差別化ができるアパートを建てることが望ましいでしょう。

・経年による空室

特にコスト重視でアパートを建ててしまうと、経年による劣化が早くなります。加えて、日本人は特に新築を好む傾向があるので、年数が経てば経つほど入居者が見つかりにくくなり、家賃を引き下げなければならなくなります。

初期投資を惜しまず、構造やデザインにこだわったアパートにすることで、経年による空室リスクをある程度抑えることができます。

【家賃の滞納】

空室ではないものの、入居者が家賃を払ってくれない場合、自営の場合はオーナーが催促しなければならず、また1~2か月程度の滞納では契約の解除もできないため、経済的・精神的な負担になります。

入居者が家賃を3ヶ月以上滞納した場合は賃貸借契約の解除事由となりますが、それより短い場合、滞納している家賃については、オーナーが自腹で立て替えて、借入金を返済しなければなりません。

かつては、家賃滞納のリスクについては、敷金や連帯保証人を付けるなどいった方法で回避ができました。しかし、近年は敷金なしのアパートなども増え、まとまった額の敷金を要求できなくなっています。また、連帯保証人をつけない契約も増えています。

・家賃保証会社について

近年の家賃滞納リスク解消法としては、入居者が家賃保証会社に保証料を支払い、いざ家賃滞納が起こった時には、家賃保証会社がオーナーに家賃を支払うという仕組みが一般化してきています。

保証料が高すぎると借主が入居してくれなくなりますが、あまりに保証料が安いと家賃保証会社がつぶれるリスクもあり、バランスを考えた慎重な保証会社選びが必要です。

また、家賃の安いアパートほど低所得の入居者が入りやすくなり、家賃滞納のリスクも増えるので、滞納リスクの回避のためにも、ある程度のお金をかけてアパートを建てたほうが良いでしょう。

【悪質なサブリース業者とのトラブル】

「サブリース契約ならば、空室や家賃滞納などのトラブルがあっても毎月の家賃収入が保証される」という誘い文句で、業者がサブリース契約を持ち掛けてくることがあります。

サブリース契約とは、業者にアパートを一括して貸し出し、業者がアパート経営を行って、賃料をオーナーに収める仕組みです。

しかし、契約書をよく読むと、家賃の額は5年おきなどのペースで減額されていきます。長い目で見ればオーナーにとって損な契約であるケースも少なくありません。そのため、サブリース契約は、訴訟に発展するトラブルも多発しています。サブリースを検討する場合は、トラブルが多いことをあらかじめ理解したうえで、契約書を熟読し、悪質な業者でないか見極めることが大切です。

【入居者同士のトラブル】

入居者を確保でき、家賃の滞納がなくとも、入居者同士のトラブルが発生しすることがあります。代表的なトラブルには、以下のようなものがあります。

・ごみの出し方、駐車場、駐輪場などのマナー違反

・夜中に騒音を立てて下の階とトラブルになる

・単身者用アパートにもかかわらず複数人で同居する

・ペット禁止物件でペットを飼う

・夜逃げをする

・部屋を汚すような使い方をする

最初に挙げたマナーについては、アパートの住人でない者が勝手にごみ捨て場にごみを捨てていくなど、予想外のトラブルが発生することがあります。また、木造の場合は、防音性が低く、騒音トラブルに発展しやすいとされています。

トラブルは、小さなものでも放置せず、きちんと対処しないと、入居者の満足度が次第に低下していき、退去されてしまうことがあります。また、アパートの悪い評判が広がると、空室のまま新たな入居者が見つからないなどのリスクも発生します。

アパートを自営している場合は、掃除や建物のメンテナンスなどの管理業務のほかに、こうしたトラブルの発生のたびに対応を考えなくてはなりません。管理を管理会社に委託している場合は、管理会社の対応力によって、トラブルを丸く収められるかどうかが変わってきます。アパートの評判にもかかわってきますので、管理会社は実績のある会社を慎重に選んだほうが良いでしよう。

入居者トラブルを事前に防ぐ方法としては、入居時に審査をしっかり行い、納得できる人だけに入ってもらうという方法があります。しかし、あまり審査が厳しすぎると今度は入居してくれる人がいなくなってしまいますので、バランス感覚が大切です。

【売却時のオーバーローン発生】

アパートを売却する際、オーバーローンと言って、借金の残高が売却価格を上回ってしまい、売れなくなることがあります。

アパート経営は長期計画で始めるものなので、売却は考えていない、という人も多いかもしれません。しかし、オーバーローンは、相続の際に発生しやすいトラブルです。

当初は新築で多額の利益をもたらしてしたアパートも、相続のころには経年劣化し、空室も目立ち始めているかもしれません。また、親がアパート経営をする気満々でも、子がアパート経営を続けたいとも限りません。そのため、相続人がアパートを手放したいと思っても、オーバーローンのため手放せなくなるというトラブルが起こっています。

アパート経営を、将来の子供のための相続税対策として行う方は多いです。使っていない土地の上に、アパートを建てると、建物および土地両方の相続税評価額が下がり、相続税が安くなります。さらにローンを組むことで、ローンの分が相続税財産から差し引かれるため、さらに相続税が安くなります。

しかし、相続税が安くなるからといってローンをしすぎると、オーバーローンになるリスクが高まります。相続人のために良かれと思ってしたことが、かえって足を引っ張ることになりかねません。

オーバーローンを防ぐには、不動産投資における自己資金の割合をできるだけ高め、借入金を減らしておくことが大切です。また、親が元気なうちに、アパート経営に関して、子供がどのように考えているかを確認しておくと良いでしょう。

■アパート経営におけるキャッシュフローとは

一般的に、キャッシュフローとは、簡単に言うと収入と支出の流れのことで、現金収支とも呼ばれます。キャッシュは現金、フローは流れを意味し、現金などが入ってくることを「キャッシュイン」、お金が出ていくことを「キャッシュアウト」と言います。

アパート経営におけるキャッシュフローとは、一定の期間において、収入や支出を考慮したうえで残っているお金のことを指します。アパート経営は不動産投資ですので、キャッシュフローが残っている状態、すなわち黒字経営を目指したいところです。

もっとも簡略化したキャッシュフローの計算方法は、以下の式となります。

家賃収入-ローン返済-経費(※)=キャッシュフロー

これで算出したキャッシュフローの金額がプラスであれば、アパート経営は成功と言えます。構想しているアパートに当てはめて、実際に計算をしてみましょう。

※アパート経営における経費の算出方法

アパート経営においては、経費は多めにかかるものとして見積もっておいたほうが安心です。単純に不動産管理会社に支払う費用だけならば、家賃収入の5%程度ですが、退去に伴う原状回復費用のほか、修繕費、10年後・20年後の大規模な修繕工事に備えて積み立てをしたほうが良いからです。空室が発生するリスクも考慮に入れ、家賃収入の3割程度は経費で持っていかれると考えましょう。

特に近年は自然災害の増加で、地震やゲリラ豪雨、台風などの被害が発生しやすくなっていますので、それ以前のアパート経営に比べて、慎重に修繕費の金額を見積もっておいたほうが安心です。経費を少なく見積もって、後でお金が足りずに困ることはありますが、多めに見積もっておいて困ることはあまりありません。

【税金を考慮したキャッシュフロー計算式】

上記でご紹介したキャッシュフローの計算式には、税金が含まれていませんでした。もう少し厳密に、税金を考慮してキャッシュフローを割り出すためには、以下の式を使います。

税引き後利益+減価償却費-返済元金=キャッシュフロー

この式は、金融機関がお金を貸し出す際、決算書からキャッシュフローを計算する場合に使われます。しかし、税金の計算にはかなりの手間がかかります。そのため、構想段階で大まかに採算が合うかどうか検討する場合や、現在のアパート経営がどのようになっているかをざっくり把握するためには、最初の簡易的な式を使われるとよいでしょう。

監修 : 不動産コンサルタント 井筒 翼

高校卒業後、大手不動産企業で賃貸営業、主任、店長を経て、独立し2014年に北海道札幌市にてASTAGE株式会社を設立。代表取締役就任。現在は札幌市を中心に買取再販、管理、売買仲介、新築企画等を主に仕事をしています!